Разговор о перспективах американской трубопроводной инфраструктуры не возможен без упоминаний о таком её сегменте как «сбор и обработка». Речь о деятельности компаний, занятых в первичной переработке т.н. скважинного продукта. От сепарации (отделение воды) на скважине до отгрузки товарного газа (либо нефти) в магистральный трубопровод.

В промежутке между этими операциями: выделение ШФЛУ и конденсата, полученных из нефтяных и газовых скважин, ректификация оных на фракции (СУГи), очистка от неуглеводородных примесей и осушение газа. Пренебрежение этими мероприятиями ведёт (в случае железнодорожных перевозок) к инцидентам с взрывами, сходами, разливами и пожарами, либо к повреждению трубопроводов. Вместе с действующими скважинами, это и есть промыслы. Специфика «сланцевых» промыслов в том, что количество интегрированных в промысловую сеть скважин исчисляется десятками тысяч на каждом из «плейев», плюс они (промыслы) должны быть подвижными, т.е., перемещаться от усохших участков к новым, вслед за буровыми.

В отличие от магистралей, работающих на основании тарифа (регулируется FERC), услуги сектора «сбор и обработка» оплачиваются натурой: компании реализуют в свою пользу часть полученных СУГов (пропан, этан, различные «модификации» бутана и всевозможные их смеси).

С осени 2014 г. цена на пропан и бутан в штатах обвалилась втрое:

То, что приключилось с этаном, иначе как трагедией и не назовёшь: при нынешней цене $ 0,14 за галлон (3,78 л.), желающих заниматься его извлечением, хранением и перекачкой по трубам осталось мало.

Почему:

- теплотворная способность этана 18,5 ГДж/м3, то есть, 14 центов за галлон эквивалентны $2,12 за миллион бте.

- цена обычного газа на хабе Генри сегодня $ 2,2 за млн. бте.

Будучи не извлечённым, этан повысит теплотворную способность газа и увеличит выраженную в миллионах бте пропускную способность трубопроводов.

С финансовыми показателями наиболее заметных компаний, занимающихся этаном, можно ознакомиться на сайте NYSE.

Если до падения цены нефти сегменту «сбор и обработка» заёмные привлечённые средства требовались на развитие инфраструктуры, производственных мощностей, для обслуживания долга и выплаты дивидендов, то сегодня сама операционная деятельность невозможна без вливаний извне.

Данное обстоятельство провоцирует менеджмент компаний, владеющих и магистральными трубопроводами, и мощностями предварительной обработки, на «экономию»: в какой-то мере пренебречь очисткой; для сохранения энергетической плотности повысить долю СУГов в товарной продукции, поскольку их извлечение при нынешних ценах не имеет смысла; поиметь на этом сиюминутную прибыль.

Словом, причина строптивости литовских экспортёров СПГ становится понятна, если принять во внимание вышеизложенное. Что за газ нынче гоняют по трубам в штатах, если по поводу качества посчитали возможным возникнуть даже прибалтийские тигры (с), остаётся только догадываться.

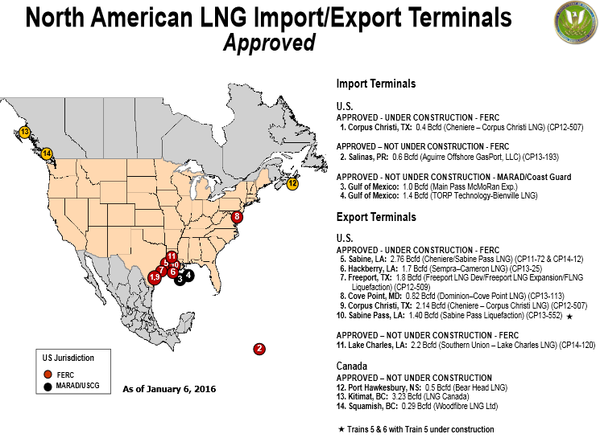

Теперь о магистралях, применительно к экспорту СПГ

Как упоминалось в предыдущем тексте, в стадии строительства пребывают мощности на 90 млрд. м3 в год. Это то, что должны получить клиенты. Учтём затраты на сжижение и перемещение по трубам (буду скромен и ограничусь цифрой 30%). Итого, 117 млрд. м3, или 16% от производства сухого (годного для трубопроводов и сжижения) газа в США за 2014 г. (EIA).

Говорить об избытке газа в штатах — не уместно: держава по-прежнему является нетто-импортёром газа. То есть, необходимо либо наращивать добычу и мощности по сбору и обработке, либо умерить потребности ради союзников в Европе.

На мой взгляд, проблематичны оба варианта. Да, добытчикам не позволили умереть, но и состояние, в коем банки держат их сегодня (поставили на цырлы и зафиксировали… за шею), жизнью назвать тоже нельзя.

Практически всё – на берегу Мексиканского залива.

К исходу отопительного сезона 20142015 газа в хранилищах этого региона (Техас и Луизиана), если верить EIA, оставалось 28 млрд. м3. Допустим, что добыча в ближайшее время не снизится.

Единственное в штатах место, где теоретически можно взять недостающее – Marcellus, север страны, штаты Пенсильвания, Западная Вирджиния, Нью-Йорк. Та самая часть, на снабжение которой и была исторически завязана газотранспортная система США.

Первые попытки повернуть реки трубы вспять были предприняты в целях доставки именно этана на предприятия химпрома, базирующиеся на побережье М.З.

Проект компаний Williams Partners L.P. и Boardwalk Pipeline Partners, затеянный ими в 2013 г., оказался неудачным. Предполагалось, что СУГ с промыслов Shell в Пенсильвании посредством новой трубы «Bluegrass NGL Pipeline» будет доставлен на побережье М.З.

Через год бодания с общественностью и экологами, так и не начав строительство, но успев ввалить в проект $ 94 млн., Williams заявила, что прекращает это дело ввиду недостатка клиентов на пользование трубой.

А детище Enterprise Products Partners LP, этанопровод «Appalachia-to-Texas Express» (Пенсильвания – Техас, 1980 км), вступил в строй в январе 2014 г. На исходе 2011 г., когда принималось решение о строительстве этой трубы, цена этана находилась в районе 80 центов за галлон. Сегодня на хабе Мон Бельвью в Техасе за этот ценный продукт дают 14 центов. Сколько получат за него компании, добывающие газ по ту сторону трубы?

Заглянем для расширения кругозора на сайт FERC и посмотрим какие проекты трубопроводов утверждены регулятором. Большая их часть связана с попытками расшить затык на Marcellus. Что же касается потоков с севера на юг, то таковой утвержден один. Проект компании Boardwalk Pipeline Partners LP (BWP) называется «Ohio-Louisiana Access», пропускная способность 18 млн. м3 в день в реверсном режиме. Единственный клиент, претендующий на половину мощности трубы – Cheniere Energy.

Из проектов, находящихся на стадии рассмотрения, ничего, интересующего в данном контексте, нет. Зато Moody s, как и обещало, понизило кредитный рейтинг Kinder Morgan Inc, и вот результат:

Не думаю, что это благотворно отразится на планах компании по строительству новой трубы к заводам Ceniere Energy в Техасе (Corpus Christi).

До кучи мудисы проехались и по другому партнёру Ceniere, компании Williams Companies, Inc, понизив рейтинги ей самой и практически всем её дочкам. Осталось добавить, что крупнейший держатель необеспеченных долговых обязательств трубопроводных компаний — JPMorgan Chase & Co.

К проблемам нефте-газо-сервиса и добытчиков добавилась ещё одна не менее дорогостоящая. Без аналога QE либо полноценной войны на БВ вкупе с окончательным разрывом отношений между Европой и Россией, ни одна из этих проблем не решаема.

Вывод. Ни в плане добычи, ни в плане инфраструктурных возможностей, экспорт СПГ из США в заявленном объёме не реален. Мало того, «…текущий ценник на нефть не позволяет не то что развивать инфраструктуру, но даже поддерживать в работоспособном состоянии уже существующую…».

В случае возвращения цены к экономически обоснованному уровню, штаты станут перспективным рынком сбыта СПГ. Благо, инвестиции уже сделаны, а резервуары и причалы – построены.

Источник: aftershock.news