Несмотря на прошлогоднюю встряску мирового нефтегазового рынка и ускорение перехода к альтернативным энергоносителям, предстоящие полтора десятилетия обещают такие перспективы для производителей СПГ, по сравнению с которыми могут померкнуть даже уже реализованные мегапроекты.

Как отметили участники состоявшейся на днях международной онлайн-конференции «Argus СПГ 2021: СНГ и глобальные рынки», основная битва развернется за поставки на азиатский рынок между новыми СПГ-мощностями Катара, России и США.

На данный момент глобальный рынок СПГ сбалансирован со спросом, и в ближайшие четыре-пять лет дефицита СПГ не ожидается, отметил руководитель управления структурирования контрактов и ценообразования ООО «Газпром экспорт» Сергей Комлев. По инфографике, содержавшейся его в выступлении, можно легко заметить, что прежней динамики роста мировых мощностей по сжижению газа, выросших на 45% в 2015–2019 годах, ожидать уже не приходится. Согласно представленному прогнозу, в ближайшие пять лет мировые мощности производства СПГ увеличатся на четверть, до 450 млн тонн, но после 2025 года спрос продолжит расти (к концу десятилетия он может достигнуть 540 млн тонн), а предложение может остаться примерно на прежнем уровне.

Но теперь эти прогнозы могут утратить актуальность, учитывая то, что 9 февраля, практически одновременно с конференцией Argus, окончательное инвестиционное решение по значительному расширению своих СПГ-мощностей принял Катар.

Событие во всех отношениях знаковое, поскольку в прошлом году в условиях турбулентности рынка почти все решения по новым СПГ-проектам были отложены как минимум на 2021 год.

Планы компании Qatar Petroleum на ближайшие несколько лет предполагают наращивание добычи газа на месторождении North Field East до 1,4 млн баррелей нефтяного эквивалента в сутки, который будет направляться на крупнейшие в мире мощности по сжижению. Новый катарский завод СПГ, запуск которого намечен на конец 2025 года, будет иметь мощность 32 млн тонн в год, в результате чего объем производства СПГ в эмирате вырастет почти в полтора раза, до 110 млн тонн в год. Объем инвестиций Катара в эти начинания составит почти $29 млрд.

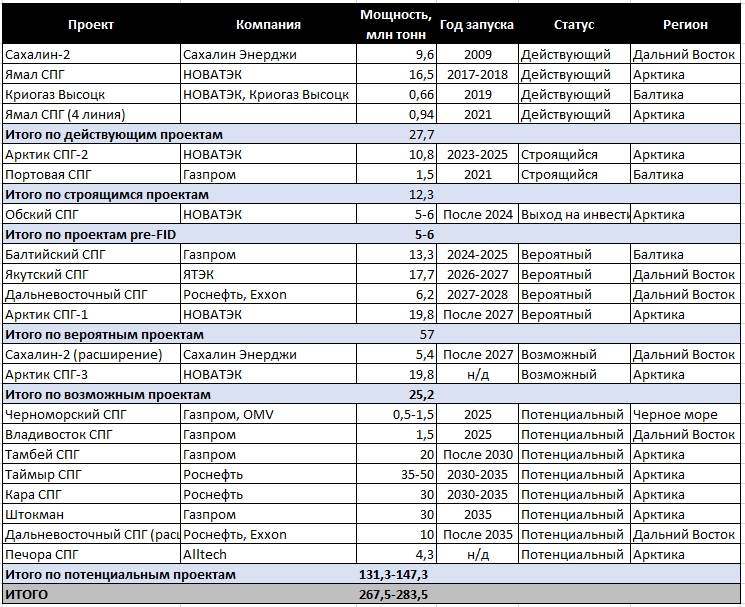

Сопоставимые объемы СПГ в перспективе ближайших 10-15 лет сможет обеспечивать и Россия. Как сообщила на конференции Argus главный специалист Аналитического центра ТЭК Российского энергетического агентства Минэнерго РФ Мария Пирожкова, российский потенциал производства СПГ составляет 270 млн тонн в год, исходя из анонсированных на данных момент инициатив инвесторов (см. таблицу).

Таблица: Действующие, реализуемые и перспективные СПГ-проекты в России до 2035 года

Источник: Аналитический центр ТЭК Минэнерго РФ

Хотя большинство из них представляют собой потенциальные проекты с достаточно низким уровнем проработки, уже действующие предприятия, строящиеся заводы, а также проекты с высокой степень проработки обещают серьезный прирост уже в ближайшие годы.

По словам Пирожковой, минимальный прогнозный показатель российского производства СПГ — порядка 80 млн тонн в год — может быть достигнут уже к 2025-26 годам, а более долгосрочным приоритетом является выход на уровень производства в 137 млн тонн СПГ к 2035 году.

Совокупный прирост объемов мирового спроса на СПГ в этой перспективе, отметила Мария Пирожкова, оценивается в 300-350 млн тонн в год, и даже Катар как самый конкурентоспособный мировой производитель не покроет эти объемы.

Поэтому для новых российских инициатив открывается окно возможностей, в первую очередь на азиатском рынке, воспользоваться которыми удастся, если уже сейчас начать увеличение эффективности проектов.

Этот процесс уже идет, добавила представительница Минэнерго, приведя в качестве примера существенное снижение удельных капитальных затрат по проектам НОВАТЭКа, достигнутое за счет новых технологий: если для проекта «Ямал СПГ» они составляли около $1600 на тонну СПГ, то для «Арктик СПГ» ожидаются в размере порядка $1000 на тонну. Российский арктический СПГ-кластер, констатировала Пирожкова, уже хорошо зарекомендовал себя среди покупателей СПГ, а стоимость доставки газа по Северному морскому пути будет снижаться за счет роста грузопотоков: с увеличением трафика будет происходит сокращение стоимости ледовой проводки. Кроме того, на азиатский рынок будут ориентированы новые СПГ-проекты на Дальнем Востоке, которые получат конкурентное преимущество за счет минимального логистического плеча.

Еще одним крупным игроком, готовым побороться за азиатский рынок СПГ, остаются США. По словам Михаила Григорьева, ведущего научного сотрудника ИМЭМО РАН и генерального директора компании «Гекон», наиболее перспективным американским мегапроектом на данный момент является Alaska LNG. Он предполагает строительство мощностей по сжижению газа на полуострове Кенай на юго-западе Аляски, к которым через всю территорию этого штата планируется провести новый газопровод с месторождений Северного склона (North Slope), расположенных на севере Аляски. Потенциальный объем добычи газа в этом регионе составляет 36 млрд кубометров в год, а мощность производства Alaska LNG заявлена на уровне 20 млн тонн СПГ в год, в 2017 году его стоимость оценивалась в $40 млрд.

На данный момент это крупнейший в Арктике СПГ-проект, если не считать российского «Таймыр СПГ», заявленного «Роснефтью» на перспективу развития ее проекта «Восток Ойл».

СПГ — это единственный шанс дать устойчивое развитие Аляске, отметил Михаил Григорьев. В этом американском штате давно хотели бы монетизировать запасы газа Северного склона, который сейчас закачивается обратно в пласт, и нынешняя ситуация с добычей нефти в этом регионе может ускорить реализацию Alaska LNG. Дело в том, что вывоз нефти по Трансаляскинскому нефтепроводу падает, и газ может стать реальной альтернативой. Поэтому Alaska LNG уже получил всестороннюю поддержку властей штата, которые рассматривают газ как потенциально главный источник пополнения бюджета, и финансовых институтов. Проект Alaska LNG очень эффективен, подчеркнул Григорьев: у него есть гарантированный рынок сбыта, а при реализации будут использованы уже созданная инфраструктура и накопленные технологические решения.

Кроме того, по его словам, теоретически в конкуренции арктических СПГ-проектов может поучаствовать Норвегия. Однако там до сих пор не принято принципиальной решение по перспективам освоения месторождений Баренцева моря — либо продлевать существующую газопроводную систему Gassco для выхода на европейские рынки, либо создавать новые мощности по производству СПГ в городе Хаммерфесте.

Источник: oilcapital.ru, автор: Николай Проценко